需要在市场营销上花多少钱?才能成为一个顶尖的saas公司

来源:原创 时间:2018-03-28 浏览:0 次想要成为一家顶级的SaaS公司,那么就要知道这一行的规矩。

粗糙的模仿带头大哥的行头显然过于拙劣,但如果我们知道了这些大哥的成长秘密,事情就开始变得有趣了。

两年前,知名投资机构Pacific Crest Securities曾经发表过一份调查报告《2016 Pacific Crest Private SaaS Company Survey Results》,试图揭示这一行鲜为人知的秘密。这份报告在2018年的今天看起来还是非常过瘾,看来就是SaaS的藏宝图一样的存在。

而今藏宝图几近失传,关于带头大哥的传说还在江湖流传。

这份报告从全球范围内选取了336家SaaS公司,其中251家来自美国本土,36家来自欧洲,十几家家来自于非洲和大洋洲,5家来自亚洲,样本已经足够分散且具备代表性,就是不知道中国有没有公司上榜。

那么报告里写了什么呢?我们不妨先简单瞟一眼:

绝大多数上榜公司在2015年的ARR(年重复性利润)中位数是500万美金,也就是相当于3000万人民币一年,其实并不是很高,很多中国SaaS现在一年卖个3000万也很轻松,一个月250万嘛,30~50个销售即可搞定;

ARR超过2500万美金的则有60家公司,所以可以想象的是,有相当一部分公司的ARR情况十分惨淡,拖了后腿;

全职员工的中位数是50位,现在叫的上名字的中国SaaS公司也能轻易达到这个员工规模;

付费客户数的中位数是250,将近三分之一的公司有超过1000名付费客户;

ACV的中位数是25000美金,大概是15万一年的客单价;

44%的公司采用了上门拜访演示签单(field sales)的销售模式,这一点也和国内当前主流的SaaS销售模式相符。23%的公司使用了线上远程为主的销售模式(inside sales)。

以上的数据反应的是2015年世界范围内的SaaS企业状况,和当前中国SaaS市场的状况总体相符。这报告还挺懂中国国情。

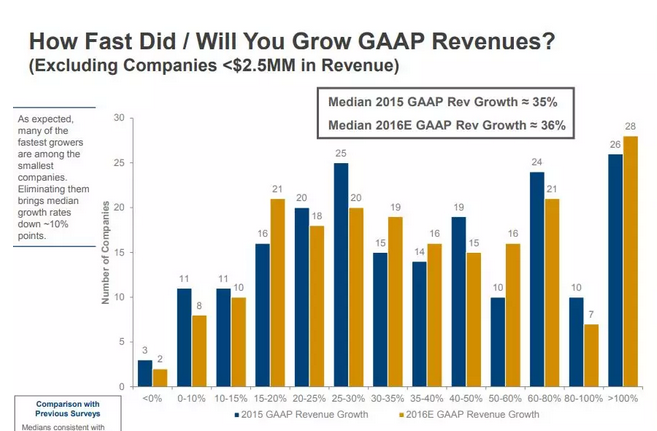

接着,这份报告花了相当部分的篇幅对比了这些SaaS企业的增长率,Growth Rate。“增长”,现在已经成了中国的企业家关注的核心问题之一。那么这些公司增长表现如何?请看下图:

报给最终给出的年增长率中位数是35%,这意味着,绝大部分的SaaS公司辛辛苦苦干一年,也就是这个增长水平。如果你的年增长率在35%,只能说明你还没掉队,但如果想成为那top 5%的公司,还远远不够。

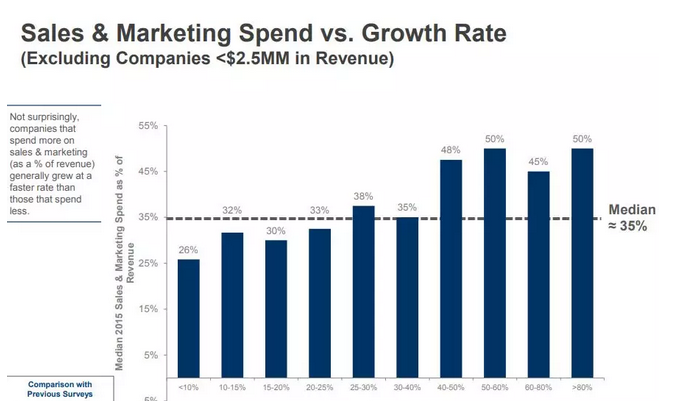

那么这些公司每年在销售和市场上面花多少钱?报告没有直接给出开销数额,而是统计了营销成本(Sales & Marketing Spend)相对收入(Revenue) 的比率和增长率(Growth Rate)之间的关系:

巧的是,这个数字的中位数,也是35%。也就是说,那些年增长率在35%左右的公司,每年花费的销售和市场费用是全年收入的35%,他们赚了1000万,就会花掉350万。实际上这个描述反过来说更加贴切一些,他们每花掉350万,就能赚1000万。

那么如果花掉500万呢?800万呢?1000万呢?2000万呢?每年会收入多少?任何具备互联网常识的人都知道,花钱越多,则增长越快。但这只是一个粗糙的直觉。

企业融资的一个很大的目的,就是为了加速增长,因为前期赚不到钱。SaaS相对好一些,因为一开始就能收到全年(或者全月)的订阅费,从而进行再投资。

但问题随之而来,在企业增长的不同阶段,花多少钱是多,花多少钱合适呢?永远越多越好吗?

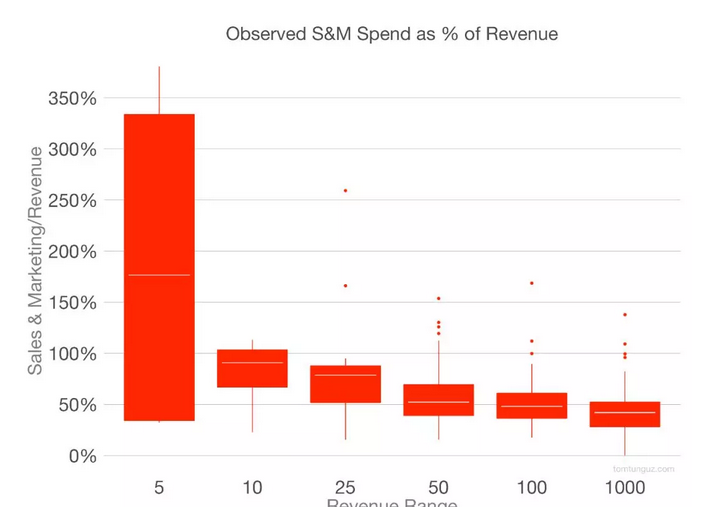

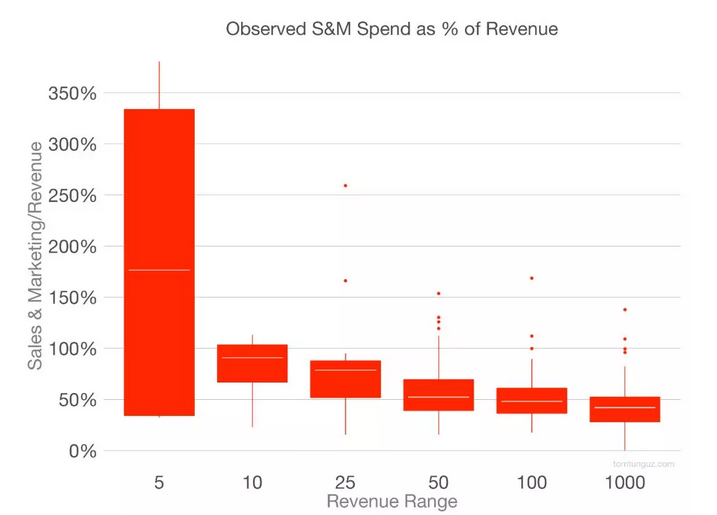

上面这张图不足以回答这个问题。于是SaaS老司机 Tom Tunguz 把市面上公开交易的SaaS公司数据也拿过来,做到了下面这个图里:

这张图春阳简单的解读一下。横坐标是指收入范围,单位是百万美金。竖坐标是营销支出相对收入的比例。你可以将这些公司看成多家公司的排列组合,但也可以将这张图视为一家公司的多个发展阶段。

比如收入在500万美金一年的公司,这部分红色方块很大,意味着绝大多数SaaS企业都在这里等着晋级,或者,等待淘汰。他们的营销支出通常会比较野蛮,将近要花掉相当于收入170%的钱。

而一旦年收入上了千万美金等级,营销支出开始逐渐趋近于收入的50%。

当然也不排除有一些极端的另类(outliers),无论他们收入多少,他们总会试用更加激进的营销策略来获得嗜血增长,其中一家收入超过1亿美金的公司,他们的销售和市场支出竟然达到了1.5亿美金!

但最核心的问题其实还是没有解决,要跻身top 5%的公司,到底要花多少钱才行?

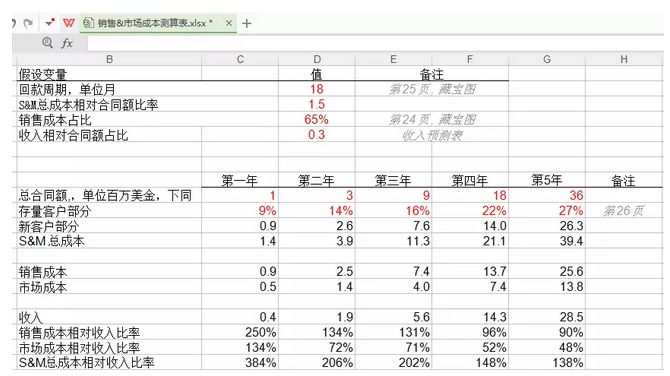

我们假设这top 5%的公司一定是获得了令人难以置信的增长速率,如果第一年大家都一样平平无奇,比如按照100万美金的booking(合同额)作为统一起跑线计算,那么top 5%的SaaS公司的总合同额在接下来的5年里分别翻3倍、3倍、2倍、2倍、2倍......真的能有这样的增长速度,创始人做梦也能笑醒了吧。

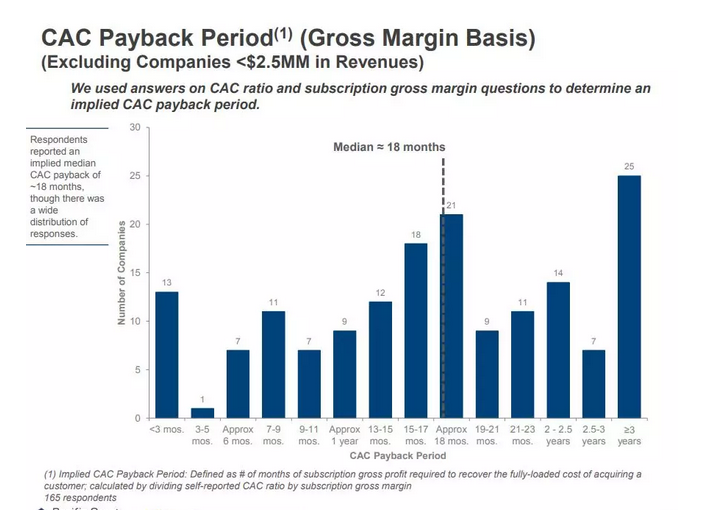

不过我们先别着急做梦。除了合同额以外,我们还需要知道一个很重要的SaaS指标:获客成本的回款周期,即CAC Payback Period,春阳曾经专门写过一篇文章《LTV/CAC=50?别高兴的太早,你可能走错片场了》提到了这个指标对于早中期企业的重要性。有了这个指标,只要我们有合同额的数据,就可以非常直观的计算出销售和市场成本。那么这个指标设为多少比较合理?

翻开《2016 Pacific Crest Private SaaS Company Survey Results》(以下简称“藏宝图”)到第25页:

报告里统计的336家SaaS公司的平均成本回款周期是18个月。也就是说,对于每一位获取的付费客户,他们需要连续订阅18个月你才能回本。中国的情况如何呢?我们假设每条线索的成本是200元,转化率是1%,那么CAC可以简单的估算为20000元,而国内绝大多数SaaS的平均客单价在5000~1w一年,这样看来,平均的回款周期也在18个月左右,没毛病。

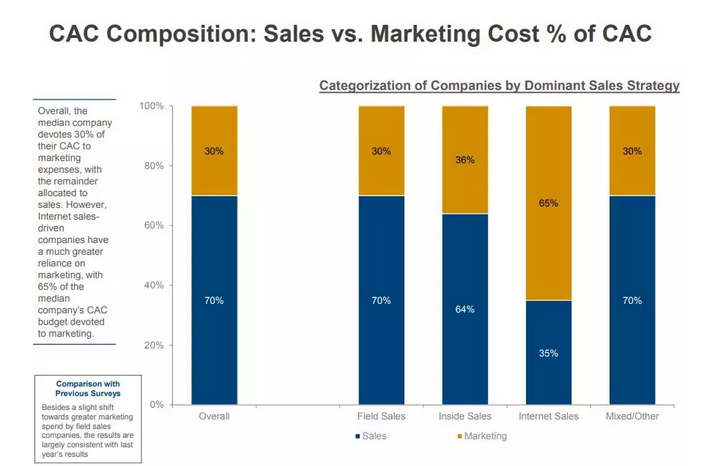

但实际上这个估算方法是错误的,或者说不够严谨。因为Marketing的成本只占据了CAC的一小部分,Sales的成本才是大头。那么销售和市场的成本比例设为多少才能更精确的估算CAC呢?

翻开藏宝图到第24页:

我们可以看到,实际上,市场所花的钱,只占了CAC 30%的样子,绝大多数时候,Sales 和 Marketing的成本比例是65%:35%。这一点相对容易理解,SaaS公司真正在市场营销上的花的钱屈指可数,无非就是养几个人的钱和百度搜索每天固定支出的点击成本,而销售部门就不太一样了,以20人的销售团队为例,以每人每月1.5万的成本计算,一个月就是30万,一年就要烧掉360万。同期一年市场花费能花掉多少呢?大家心里有数就好。

有了CAC回款周期,再加上我们假设的一年100万美金的合同额,所以我们很容易算出来市场 & 销售的成本一年是100万*18/12=150万美金。

这么算对吗?还是不完全对,因为我们忽略了合同额的结构。

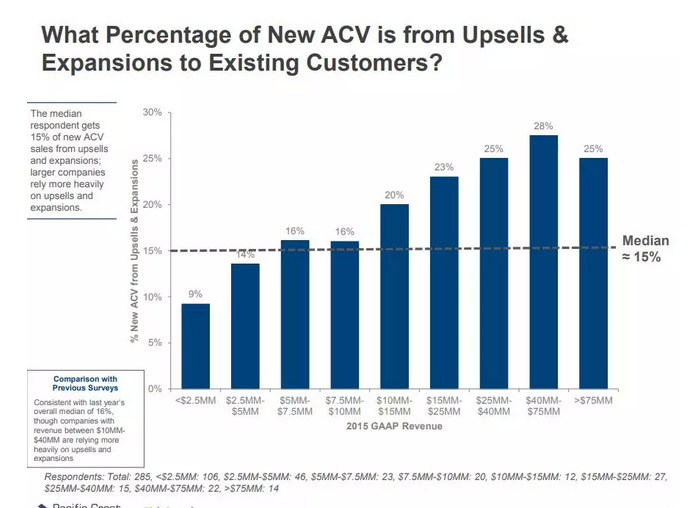

在SaaS业务中,总的合同额永远包含两部分,一部分是新增,还有一部分是老客户进行升级,也就是传说中的upsell,这个考虑到的情况是,付费客户的企业一定是不断增长的,去年买了20人包,今年很可能要升级成50人包,所以这也是一个不可忽视的变量。那么绝大多数的SaaS公司的upsell 部分占比是多少呢?

翻开藏宝图到第26页:

统计显示,这336家公司的Upsell比率中位数在15%左右,通常第一年会比较少只有9%,接着逐年增高。

所以真正的市场和销售成本应该是100*(1-9%)*1.5=140万美金。

而这140万美金中,Marketing的成本是140*35%=49万美金,Sales的成本是140*65%=91万美金,为了方便计算,我们分别记为50万美金和90万美金。

这时候,基本上就是万事俱备只差东风,只要我们接下去算出来收入(revenue)的数据,那么关于带头大哥的一切秘密都将水落石出。

但问题是,合同额并不是收入。所谓收入,就是实实在在收进来的钱。而合同额只不过是本年度我们签下来的订单,本年度能够拿到的款项一定只占据一定的比例。

依据Tom Tunguz拿到的公开数据来看,收入相对合同额的比率大概是第1年40%,第2、3年62%,第4、5年79%。

现在我们将上述所有数据汇总,就可以得到真正的“宝藏”:

我们设想的第一年合同额100万美金的公司,第一年就需要在销售上花费相当于收入250%、在市场上花费相当于收入134%的钱,加起来就是384%的营销成本,但收益也极为可观,就是获得了3倍的增长;第二年会降到206%,第3年202%,第4年148%,即便是第5年也有138%,完全不符合我们上面观察到的50%的趋势。

但却符合图中那些零零散散的另类小红点:

我们设想的3倍、3倍、2倍、2倍、2倍疯狂增长的疯狂公司在现实中真实存在,他们就是传说中的带头大哥,他们在市场和销售上疯狂输出,并获得了不菲的增长回报。

所以如果你想成为top 5%带头大哥俱乐部的一员,一个非常简单粗暴的方式就是拿出这张藏宝图表,把其中红色数字的部分全部换成你们公司的真实运营指标,标出来你想得到的增长率,然后算出来你需要在市场和销售上花的钱。